Por: Guillermo Jimbo, Strategia Financiera

La base de datos del Global Findex del Banco Mundial[1], proporciona cerca de 300 indicadores sobre temas como la propiedad de cuentas, pagos, ahorro, acceso a crédito y resiliencia financiera. Los datos de Findex se informan para todos los indicadores por país, región y grupo de ingresos.

En el reporte del Global Findex de 2021, se enfatiza que los servicios financieros como los servicios de pagos, cuentas de ahorros y el acceso a créditos son pilares del desarrollo. Los servicios financieros formales, permiten a sus titulares guardar, enviar y recibir dinero de manera segura y asequible para cubrir sus necesidades diarias, planificar para situaciones de emergencia y hacer inversiones productivas de cara al futuro, como las relacionadas con la salud, la educación y los negocios. Por el contrario, las personas que no tienen acceso a los servicios financieros deben gestionar sus necesidades por medio de mecanismos informales, lo cual puede resultar menos seguro y al final de cuentas, más costoso que los mecanismos formales.

En este contexto, en Strategia Financiera hemos profundizado en el análisis de la información del Global Findex para evaluar el desempeño de los países y regiones con relación a la forma en que enfrentan, desde sus propias realidades, el desafío de la inclusión financiera.

En esta oportunidad nos referimos al porcentaje de la población con más de 15 años que posee una cuenta en una institución financiera, indicador que nos ofrece una primera perspectiva sobre la incorporación de más personas a los canales formales de intermediación financiera. En futuras entregas indagaremos sobre otras perspectivas vinculadas con el acceso al crédito, la inclusión digital y la visión de edad y género.

- El Contexto Mundial

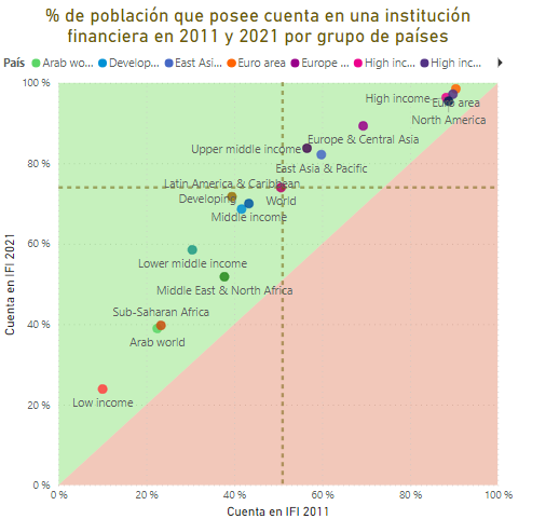

Un primer hallazgo que resaltamos es que, entre los años 2011 y 2021, todos los grupos de países evaluados registran un incremento del porcentaje de la población que posee una cuenta en una institución financiera (por lo cual se ubican en el área verde del gráfico adjunto).

En la parte superior derecha se ubican aquellos países en los que, en 2021, más del 95% de su población mayor de 15 años tiene una cuenta en una institución financiera. En este grupo se encuentra a los países de la zona Euro, los de la OECD, los de altos ingresos y Norte América.

Un poco más abajo, con un porcentaje superior al 80% encontramos a los países de Europa y Asia Central, los del Este de Asia Pacífico y los de ingresos medios altos.

América Latina y el Caribe registra un porcentaje del 72% por debajo del promedio mundial (74%) y cerca de los países de ingresos medios y aquellos en desarrollo.

Finalmente, los países de ingresos medios bajos, los del Oriente Medio y Norte de África, de África Sub-Sahariana; y, los del mundo árabe, registran porcentajes entre el 40% y 60%. En tanto que, en los países de bajos ingresos apenas 24% de su población adulta tiene una cuenta en una entidad financiera.

La correlación entre el nivel de desarrollo de los países y este indicador de inclusión financiera se manifiesta como un hecho evidente.

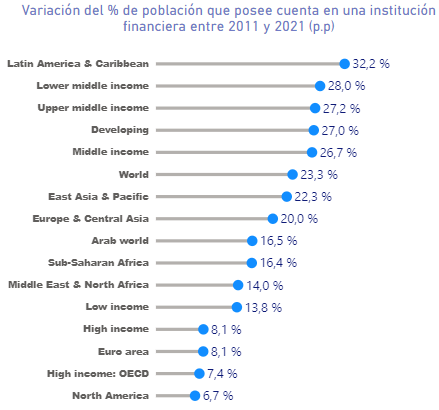

Una noticia alentadora para la zona de América Latina y el Caribe es que la participación de su población con acceso a una cuenta en una entidad financiera registra el mayor incremento (32 puntos porcentuales) en los 10 años analizados. Además, destaca el dinamismo que ha tenido los países de ingresos medios y en desarrollo.

Naturalmente, los países de mayor desarrollo y altos ingresos registran crecimientos inferiores por cuanto hace 10 años, ya registraban elevados niveles de inclusión.

Por el contrario, los países de ingresos bajos presentan un aumento de 13,8 puntos porcentuales, que los condena a mantener bajo niveles de inclusión financiera.

- Perspectiva Latinoamericana

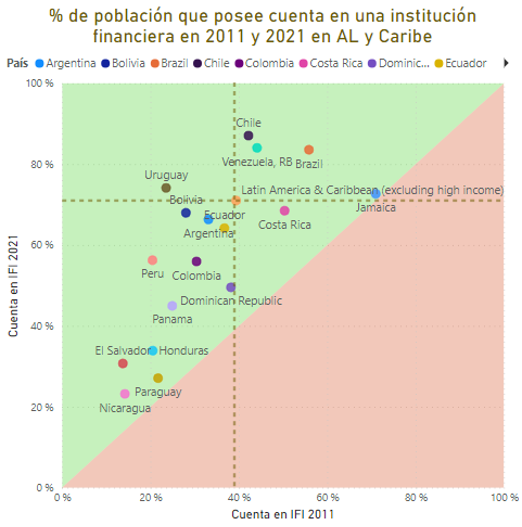

Al profundizar en el contexto de América Latina y El Caribe, observamos que Chile lidera con 87% la participación de sus ciudadanos con acceso a cuentas en el sector financiero. Se destaca que hace 10 años dicha participación era inferior a las que registraban Jamaica, Brasil, Costa Rica y Venezuela.

En Venezuela y Brasil, la elevada penetración de pagos digitales podría explicar el alto indicador de acceso al sector financiero. En particular, en el caso de Venezuela los altos niveles de inflación han imposibilitado la realización de transacciones en papel moneda y han obligado la adopción de medios de pago digitales lo cual, aunque involucra un servicio financiero básico (transacciones en efectivo), ilustra el poder de las soluciones financieras digitales para integrar a un amplio segmento de la población.

Por otra parte, Costa Rica que hace 10 años tenía una las participaciones más altas del continente, ha tenido un crecimiento poco dinámico y actualmente se ubica ligeramente por debajo del promedio latinoamericano. Por el contrario, Uruguay registraba una participación del 24% hace una década, inferior a la de varios países de la región; sin embargo, ha sido el país con mayor crecimiento ganando 50 puntos porcentuales para ubicarse por encima del promedio, con una participación del 74% de sus ciudadanos con acceso a cuentas en el sector financiero.

- El caso ecuatoriano

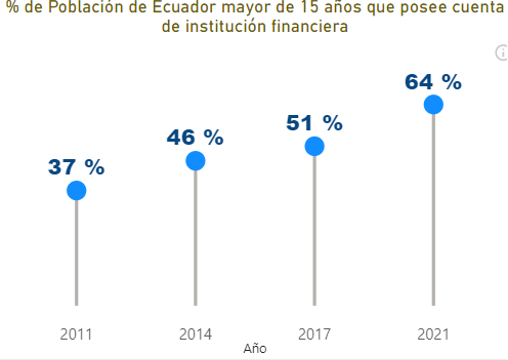

En el caso del Ecuador, se observa que una década atrás el 37% de su población tenía acceso a una cuenta en el sistema financiero, con lo cual se ubicaba en la séptima posición entre los países de la región; sin embargo, en 2021 el referido indicador no ha tenido el mismo dinamismo que el de otras economías de la región, ya que, pese a que aumentó hasta alcanzar el 64%, ahora se ubica en la décima posición en la región.

Por lo expuesto, América Latina en su conjunto y particularmente Ecuador, tienen todavía una brecha respecto al camino ya recorrido por otras economías para alcanzar mayores niveles de inclusión.

En el caso ecuatoriano, si el porcentaje de la población con acceso a una cuenta en el sistema financiero se aproximara al promedio regional (71%), representaría la inclusión de casi 1 millón de personas a servicios financieros formales, con lo cual se ofrecería la oportunidad de acceso a medios de pago, a crédito y a mecanismos de ahorro a segmentos de la población que hoy en día no tienen esta alternativa, lo cual tiene efectos multiplicadores muy potentes relacionados con dimensiones económicas, pero también sociales.

Actualmente las entidades financieras enfrentan el reto de identificar a aquellos potenciales clientes que no han tenido la oportunidad de registrar antecedentes crediticios, para tal efecto, el uso de data alternativa y la incorporación de modelos predictivos, ofrecen la oportunidad de ir hacia la hiper personalización de soluciones financieras, con la posibilidad de ofrece a cada cliente lo que requiere en cada momento de su ciclo de vida.

Para ofrecer una alternativa de calidad a las instituciones financieras y empresas que otorgan mecanismos de financiamiento a sus clientes, Strategia Financiera mantiene una alianza con QUASH una startup con sede en California, cuya solución ha sido reconocida con premios internacionales como una solución innovadora para la inclusión financiera. La promesa de valor de QUASH es originar más crédito, sin aumentar el riesgo.

Si requieren más información pueden escribirnos a info@strategiafinanciera.com. Estaremos encantados de colaborar con sus empresas.

[1] https://www.worldbank.org/en/publication/globalfindex/Data